Osakemarkkinoilla on nähty suurta heiluntaa viime viikkoina. Yhdysvaltain suurimpien pörssilistattujen yritysten tuottokehitystä seuraava markkina-arvopainotettu S&P 500 -indeksi on laskenut noin 7,5 prosenttia heinäkuun korkeimmasta pisteluvusta.

Huomionarvoista on, että kaikki niin kutsutun mahtavan seitsikon jäsenet ovat halventuneet huipuista enemmän kuin S&P 500 -indeksi. Vähiten niistä on laskenut Meta, jonka markkina-arvo on 8,5 prosenttia matalampi kuin kuluvan vuoden heinäkuun huippulukema. Eniten markkina-arvoaan on menettänyt Tesla. Yhtiön markkina-arvo on pienentynyt 51,1 prosenttia vuoden 2021 marraskuusta.

Syitä viime viikkojen osakeindeksien laskuun on etsitty Yhdysvaltain makrotaloudesta sekä carry trade -sijoitusstrategian positioiden sulkemisista. Kyseiset kaksi liittyvät toisiinsa.

Carry trade -sijoitusstrategia on perinteisesti tarkoittanut sitä, että lainaa otetaan matalan korkotason valuutassa ja se sijoitetaan korkeamman korkotason valuuttaan. Japani on ollut suosittu rahoituksen lähde, koska valtion korkotaso on ollut lähellä nollaa jo vuosikymmeniä.

Nykyisin suosittua on allokoida jeneissä otettu laina muihin sijoitusinstrumentteihin, kuten osakkeisiin. Jos rahoilla ostetaan esimerkiksi osakkeita, kasvaa strategian riski huomattavasti verrattuna siihen, että varat sijoitettaisiin esimerkiksi Yhdysvaltain valtionlainamarkkinoille. Se johtuu siitä, että osakemarkkinan volatiliteetti on keskimäärin huomattavasti korkeampi kuin joukkolainamarkkinan.

Perinteinen carry trade -strategia on kannattava niin kauan kuin korkeamman ja matalamman korkotason valuutan korkoero ei kumoudu siten, että korkeamman korkotason valuutta heikkenee korkoeron verran. Jos valuuttamarkkinat olisivat tehokkaat, korkeamman tuoton tulisi kumoutua kuitenkin valuutan heikentymisellä. Sitä kutsutaan kattamattomaksi korkopariteetiksi. Kattamaton korkopariteetti ei ole kuitenkaan monissa markkinatilanteissa pitänyt, varsinkaan lyhyellä aikavälillä. Dollari ei ole heikentynyt kuten sen olisi pitänyt korkoeron perusteella ja sen ansiosta strategia on ollut kannattava.

Carry trade -strategian kannattavuus on tyypillisesti kuitenkin heikentynyt ennemmin tai myöhemmin pidemmällä aikavälillä. Sen positioita suljetaan samanaikaisesti yleensä, jos valuuttamarkkinan volatiliteetti nousee ja erityisesti jos valuuttakurssimuutoksen aiheuttama negatiivinen vaikutus tuottoon on merkittävästi suurempi kuin korkoerosta saatava hyöty.

Carry trade -strategian tuottojen lasku on tyypillisesti tapahtunut nopeasti. Se on johtanut kriiseihin kuten vuosina 1998 ja 2007. Ensimmäinen liittyi markkinaturbulenssiin, jonka aiheutti Venäjän joukovelkakirjalainan maksuhäiriö ja Long Term Capital Management -hedgerahaston romahdus. Jälkimmäinen johtui niin ikään volatiliteetin kasvusta. Sen takana oli kiinteistökupla Yhdysvalloissa. Volatiliteetti alkoi siis nousta systeemiriskin kasvun vuoksi, koska finanssikriisi oli tulossa.

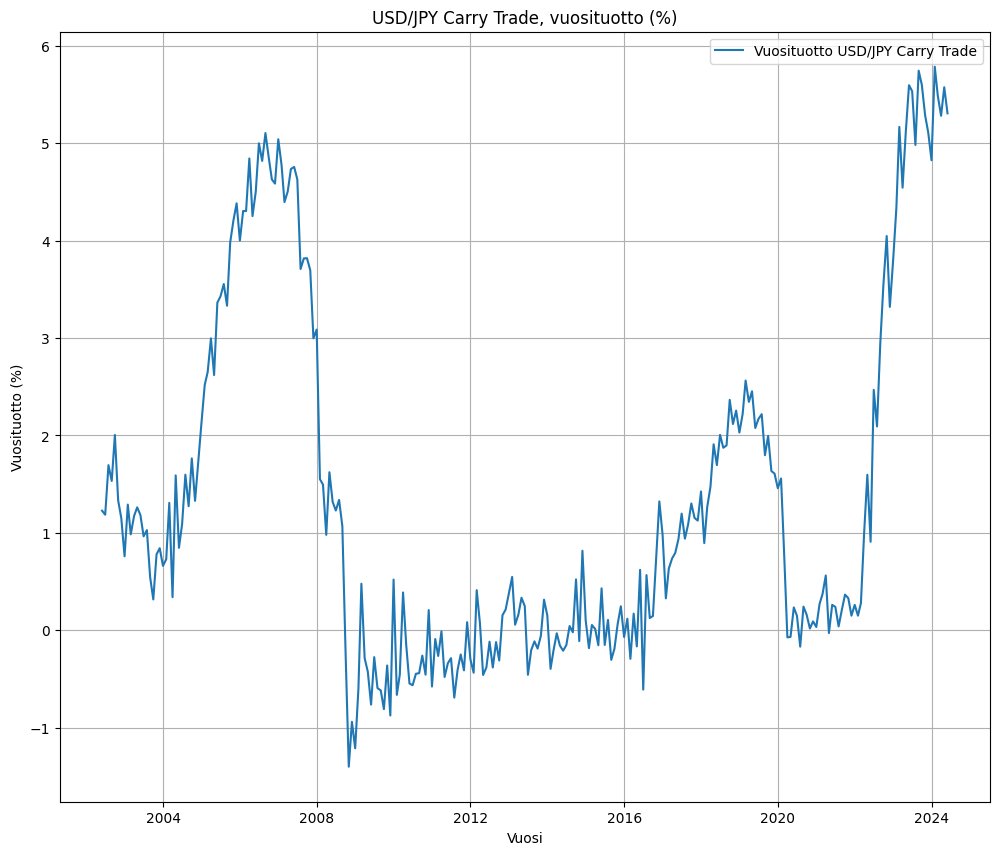

Alla olevassa kuviossa on simuloitu dollarin ja jenin välisen carry trade -strategian vuosituotto viimeisen noin 20 vuoden aikana. Data on toukokuuhun 2024 saakka, joten kuviosta puuttuu kuluvan vuoden heinäkuussa alkanut tuoton lasku. Kuviosta voi huomata, että esimerkiksi vuosina 2004-2006 carry trade oli erittäin tuottava strategia, samoin kuin viime vuosina 2022-2024.

Japanin keskuspankin toiminta on suuressa roolissa

Carry trade on kuitenkin aika-ajoin kokenut kriisejä. Osittain se on johtunut Japanin keskuspankin rahapolitiikasta. Joidenkin markkinatoimijoiden näkemyksen mukaan Japanin keskuspankki näyttelee jopa Yhdysvaltain keskuspankkia suurempaa roolia myös esimerkiksi osakemarkkinoiden kehityksen kannalta.

Näkemys perustuu historiaan. Japanin keskuspankki nosti ohjauskorkoa vuonna 2000. Samoihin aikoihin myös teknokupla puhkesi. Japanin keskuspankki nosti ohjauskorkoa myös vuosina 2006 ja 2007. Nostot ajoittuivat kiinteistökuplan puhkeamisen ajankohtaan Yhdysvalloissa. Niiden perusteella Japanin keskuspankin koronnostot selittävät jopa enemmän osakemarkkinoiden tuottoeroja kuin Yhdysvaltain keskuspankin rahapolitiikan kiristäminen. Toisaalta ajoitus voi olla myös sattuma. Todennäköisesti kuplien puhkeaminen johtui myös muista tekijöistä.

Japanin keskuspankin toiminnalla on merkittävä vaikutus carry trade -strategiaan. Valuutoilla käydään kuitenkin kauppaa pareina, joten kummankin valuuttaparin maan tai alueen rahapolitiikalla on merkitystä. Viimeisen noin kuukauden aikana jeni on vahvistunut merkittävästi suhteessa dollariin. Se tarkoittaa, että markkina hinnoittelee korkoeron kaventumista. Osittain se johtuu Japanin keskuspankin kiristyvästä rahapolitiikasta, mutta myös siitä, että markkinoiden odotukset Yhdysvaltain keskuspankin koronlaskuja kohtaan ovat kasvaneet ennusteita heikompien makrotalouden tilastojen vuoksi.

Japanin keskuspankki pitää todennäköisesti korot ennallaan lähiaikoina

Japanilainen keskuspankkiiri Shinichi Uchida kertoi keskiviikkona, että korkoja ei nosteta niin kauan kuin sijoitusmarkkinan tilanne on epävakaa. Jeni heikentyi kommenttien seurauksena noin 145 dollarista noin 147 dollariin.

Uchida on maltillinen kyyhky rahapolitiikan suhteen. Käytännössä hän on siis hieman enemmän kevyen rahapolitiikan kannalla verrattuna keskimääräiseen Japanin rahapoliittisiin päätöksiin osallistuvaan toimikunnan jäseneen.

Uchida kommentoi tilannetta sen jälkeen, kun Japanin osakekurssit olivat heilahdelleet voimakkaasti, ja maan osakeindeksit ajautuneet karhumarkkinaan. Japanin Nikkei 225 laski maanantaina toiseksi eniten päivässä vuoden 1970 jälkeen, kun indeksi halpeni 12,4 prosenttia. Heti perään tiistaina nähtiin kuitenkin kolmanneksi suurin nousupäivä, +10,2 prosenttia.

Swap-markkina hinnoittelee Uchidan kommenttien jälkeen enää noin 20 prosentin todennäköisyyttä 25 korkopisteen koronnostolle Japanin keskuspankin joulukuun rahapolitiikan korkokokouksessa. Todennäköisyys oli vielä viime viikolla yli 60 prosenttia.

Japanin keskuspankin kommenttien voi arvioida vakauttavan ainakin hetkellisesti osakemarkkinoita. Markkinatilanne on myös jatkossa kuitenkin mielenkiintoinen. Sijoittajien huomio keskittyy Yhdysvaltain makrotalouteen, jolla on niin ikään suuri vaikutus jenin ja dollarin vaihtokurssiin.

Erittäin asiantunteva kirjoitus. Tähän Hesarin tai Kauppalehden toimittajat pysty.

Laadukasta luettavaa. Kiitos.